董承非最新交流:明年可能是个平衡市,警惕AI投资青黄不接的风险

来源:六里投资报

睿郡资产管理合伙人、首席研究官董承非,近日在一场券商年度投资策略会的圆桌对话中,围绕2025年的投资机会,分享了最新观点。

董承非从2003年毕业后进入兴全基金,2007年开始担任基金经理,管理公募近15年,是A股市场上长期业绩拔尖的一批投资人;

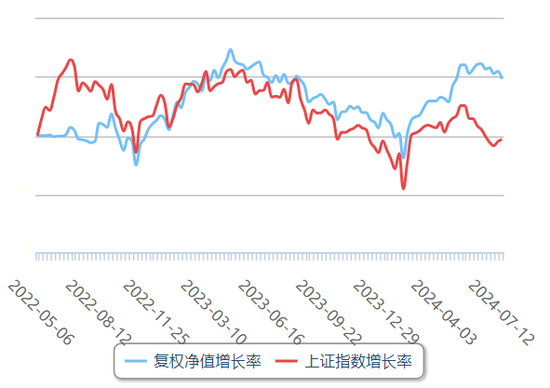

目前,董承非在睿郡资产的私募产品已经运行了2年半时间。截至最新净值披露日,其最早发行的一批产品,经历了长期弱市后目前仍为正收益。

董承非也看好AI,但他的观点是从多个侧面来思考,给大家以新角度的思索。

董承非表示,中国的企业在“AI+”的领域更为擅长,这一领域也有更大的令其发挥的空间;

但从上游算力的军备竞争,到下游的应用百花齐放之间,应警惕其间青黄不接的风险。

类比2000年代互联网兴起时,2001年到2003年这一时间段,虽在后验视角来看是互联网浪潮的起点,但在这一时间,科技股的投资整体来说是非常惨淡的;

究其原因,就在于青黄不接——军备竞赛偃旗息鼓,但下游应用却没有广泛地铺开。

董承非看好成长板块,尤其是科技股,因为这是供给能够创造需求的行业。

但从绝对收益角度来讲,红利类资产依然是2025年值得关注的方向;它可能没有相对收益,但仍有绝对收益。

投资报(liulishidian)整理精选了董承非分享的精华内容如下:

警惕AI投资中间

青黄不接的风险

主持人:您如何理解这一轮中国股市行情背后的逻辑?以及,中期怎样演绎这一段行情?投资者在2025年应该如何把握AI以及科技成长领域的投资机会?

董承非:关于AI这一块,我还是蛮有兴趣的,我想先就这一块分享一下。

这些年,我自己对科技这一块还是花费了比较多的时间和精力。

大家知道,这几年,无论是国内还是国外的资本市场,主要反映的是一种大模型的军备竞赛,

国外是以英伟达为代表的算力公司,国内映射的也是这些算力芯片的公司。

但实际上,如果说风险的话,借鉴2000年代互联网的发展,其实我稍微有点担心。

我们现在也看到了,大模型是一个非常烧钱的活,

到现在这个时候,我感觉好像大模型慢慢在进行优胜劣汰,其实不需要那么多大模型,结果已经慢慢出来了。

所以我蛮担心,就像在2001 年,互联网泡沫第一次破裂的时候,

我们突然发现,军备竞赛存了太多的武器;当时,一时半会下游的应用也没起来。

那一轮,其实长期来看,可能是20年互联网浪潮的一个开始的阶段。

但是,一直到2003年的那两年,整个科技股其实不是太好,很惨烈。

这个过程也是洗牌的过程,是优胜劣汰的过程。

所以如果从风险来讲,我有点担心这一点,当然我不知道是在2025年还是2026年出现。

因为这个行业其实是有投资属性,所有投资属性的东西,在某种程度上都会出现投资的拐点。

如果从机会来讲,国内半导体芯片主要是靠映射。

但是,AI一旦泛化到“AI+”的阶段,这方面要求的难度也没那么高,这是国内这些公司所擅长的。

就应用这块,我们也在密切关注。

现在To B的应用蛮多,每个垂类应用都在慢慢起来,但To B的应用它有它的局限性。

To C这块,可能慢慢看到一些亮点,但大体量的我们还没看到,所有投资人都在密切关注这一块。

有可能,AI的投资翻一篇章,从上游算力竞争,往下游 AI 的应用和 AI 的泛化演进。

不确定的是,这中间有没有可能有一个1-2年的青黄不接。

最好是能够衔接起来,不过这中间风险也是有的。

如果真的出现青黄不接的情况,那么对所有投资人来说都会是一个考验。

这是我想补充的、对这一方面的不成熟的想法。

A股是人民币资产中

最好的风险资产

就忆东总提到的关于这轮行情的问题,如果让我回答这个问题,我觉得最主要的一个核心驱动力,还是来自市场经过将近三年的调整。

我们的A股市场,它的性价比体现出来了。

债券牛市已经多少年了,10年期国债收益率已经破 2% 了,30年期国债收益率也在 2% 附近。

对于股票,我自己的一个定位是,A股的权益市场是人民币资产里面最好的风险资产。

这里面有两个定语,

一个是人民币资产,

第二个是风险资产。

如果你想追求高一点的收益,你就必须要配置风险资产。

如果在风险资产中配置,无论是因为股息率,还是因为大的宏观背景,政策转向以及AI产业革命,权益资产在 2025 年还是很值得期待的。

科技成长风格胜过红利

但红利资产仍有绝对收益

主持人:回到具体的投资机会,怎么把握2025年的投资主线?您最看好什么方向?

董承非:现在大家谈牛市的比较多,我对这是不是牛市,还是有一些自己的看法。

如果硬要我说的话,我觉得明年可能是个平衡市。

我觉得,市场可能能给投资者带来回报,但是也不用预期太高。

如果说从投资风格上来讲,我自己觉得,红利的这些资产,还是会有绝对收益。

特别对银行理财子这些资金,

无风险收益对比股息率来讲,特别是大家对经济不那么担心以后,对这些大钱还是有吸引力的。

红利类的资产,过去几年可以说是又有绝对收益又有相对收益,

但是明年,可能有绝对收益,但未必有相对收益。

如果从相对的角度来讲,我可能会更看好成长一些。

拉长维度来看,我们做权益的长期需求点在哪?

很多传统的需求慢慢趋于饱和、成熟,只有一个,就是科技行业,它能够供给创造需求。

比如像半导体,在GPU出来之前,整个全球半导体销售才 5000 亿美金。

现在看,大家对英伟达一家公司的预期,就是明年能赚1000亿美金,这是典型的供给创造需求。

我自己认为,科技这个风格、成长这个风格,可能在今后挺长的时间里,会在相对收益上好过红利风格。

只是要提醒的是,科技它包含着大家对未来比较乐观的预期。

科技股估值都很贵,在我看来,从PE的角度,好像都是40倍到无穷大。

这是因为,产业的发展不是线性的发展,每个人都在盲人摸象,摸科技的发展规律。

我觉得,科技里面有可能会出现一种情况,就是板块剧烈的震荡、调整。

整个大的浪潮在这,

但是过了一段时间之后,可能突然发现,原来我们投的方向不对。

一旦出现这种情况的时候,科技股下跌的空间也会是很大的。